最新新闻

热点文章

我要投稿

联系电话:027-87592219/20/21转188

投稿邮箱:tb@e-works.net.cn

投稿邮箱:tb@e-works.net.cn

文章推荐

视频推荐

- 未来汽车工厂,在线下单支持私人定制

- 2018-02-02

- 基于云端的三维CAD系统Autodesk Fusion 360

- 2018-01-31

- 通过PTC物联网技术实现Flowserve泵的预测性维护

- 2018-01-31

- 微软预测性维护保障电梯高效服务

- 2018-01-30

智能装备──强化工业基础能力

装备制造业是国之重器,在推动《中国制造2025》实施、实现中国制造由大到强的转变中肩负重要使命。在“中国制造2025”中,智能生产是“智能制造工程”的主战场;生产模式变革是“制造业服务化行动计划”的主战场,而智能装备则是“高端装备创新工程”的主战场。

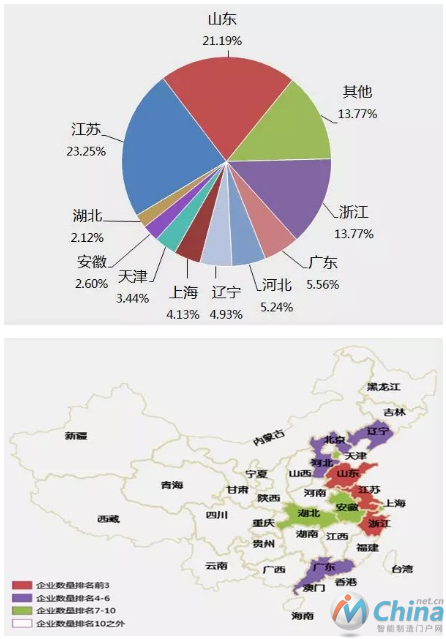

根据中国工业和信息化部的调查,中国国内机器人公司的数量从2012年的不足300家猛增至2016年的约3,400家。但其中只有27家是在中国有生产基地并真正具备竞争力的公司。

图:中国国内机器人公司分布金字塔

来源:MIIT、STM访谈和分析

外国制造商依然占据中国市场机器人销量的约70%。尽管基数较低,但本地机器人生产商正在赶上。排名前七的国产机器人制造商去年的平均销售增长率为36.7%。中国市场排名前七的外国制造商去年的平均销售增长率为26.6%。

如果把目前市场分成四个体队,那第一梯队毫无疑问为机器人四大家族(ABB(Asea BrownBoveri Ltd)、库卡(KUKA)、发那科(FANUC)、安川电机(YASKAWA)),第二梯队为欧地希、松下、川崎重工等老牌企业,第三梯队为新松、广州数控、广州起凡等国内较为知名的机器人厂商。

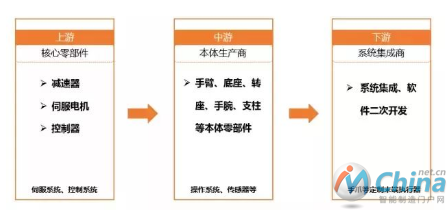

产业链方面,工业机器人行业按产业链分为上游、中游和下游。上游生产核心零部件:包括减速器、伺服系统、控制器;中游是本体生产商,包括工业机器人本体。下游是系统集成商,包括单项系统集成商、综合系统集成商。

减速器:中国的工业机器人用精密减速器研究开始较晚,技术不成熟,形成了精密减速器不能自给自足的局面,严重依赖进口。对于高精度机器人减速器,日本具备绝对领先优势,目前全球机器人行业75%的精密减速机被日本的Nabtesco和HarmonicDrive两家垄断。

伺服电机:目前国内高端市场主要被国外名企占据,主要来自日本和欧美,未来国产替代空间大。目前国外品牌占据了中国交流伺服市场近80%的市场份额,主要来自日本和欧美。其中,日系产品以约50%的市场份额居首,其著名品牌包括松下、三菱电机、安川、三洋、富士等,其产品特点是技术和性能水平比较符合中国用户的需求,以良好的性价比和较高的可靠性获得了稳定且持续的客户源,在中小型OEM市场上尤其具有垄断优势。未来五年,我国伺服系统行业受益于产业升级的影响,将保持较快增长,国产替代空间还很大。

控制器:机器人控制器的软件部分是工业机器人的“心脏”, 是机器人产品中与国外产品差距最小的关键零部件。目前国外主流机器人厂商的控制器均为在通用的多轴运动控制器平台基础上进行自主研发,各品牌机器人均有自己的控制系统与之匹配。因此控制器的市场份额基本和机器人保持一致。经过多年的沉淀,国内机器人控制器所采用的硬件平台和国外产品相比并没有太大差距,差距主要体现在控制算法和二次开发平台的易用性方面。未来几年中国国产机器人将得到快速发展,国产机器人控制器应用市场面临较好的发展契机,尤其是在运动控制领域深耕多年的企业。

系统集成:集成系统的研发,是机器人产业链上利润最高也是技术门槛最高的环节,一般情况下,系统集成市场规模可达机器人本体市场规模的三倍。中国企业目前主要的竞争优势在系统集成方面,中国80%的机器人企业都集中在该领域,但是普遍规模较小,年产值不高。而且随着进入系统集成这个领域的门槛越来越低,企业与上下游议价能力较弱,毛利水平不高,竞争更为激烈。

3、数控机床

《中国制造 2025》将“高档数控机床”列为未来十年制造业重点发展领域之一。国家制造强国建设战略咨询委员会发布的《<中国制造 2025>重点领域技术路线图》对未来十年我国高档数控机床的发展方向作出规划。未来十年,我国数控机床将重点针对航空航天装备、汽车、电子信息设备等产业发展的需要,开发高档数控机床、先进成形装备及成组工艺生产线。

数控机床作为工业的“工作母机”,是一个国家工业化水平和综合国力的综合表现,其水平代表了国家的制造能力。机床是用来制造机器的母机,这是机床区别于其他装备的重要特点,随着工业化的进程,制造业对工作母机提出了高速、精密、柔性制造的要求,机床也由普通的三轴联动的机床逐渐发展为高速精密复合加工、五轴联动加工中心等高档数控机床,实现了工件一次装卡中进行铣、钻、镗等多工序的加工,不仅加工精度高,同时由于快速移动和定位准确,提高了生产效率。

通过发展,我国形成了涵盖航空航天、汽车、高档机床等重点领域典型装备的十大标志性成果,基本代表了我国高档机床装备研发与应用的最高水平,先后为核电、大飞机等国家重大专项和新型战机、运载火箭等一批国家重点工程提供了关键制造装备,在多项关键技术和装备方面实现了突破,有力支撑和保障了国家安全。例如8万吨大型模锻压力机和万吨级铝板张力拉伸机等重型设备的成功研制,填补了国内航空领域大型关键重要件整体成形的技术空白;大型燃料贮箱成套焊接装备成功用于长征五号等新一代运载火箭的研制,在航天领域建立了首条采用国产加工中心和数控车削中心的示范生产线,已应用于新一代运载火箭、探月工程等100余种10000余件关键复杂零部件的加工,取得了显著的经济效益和社会效益。数控锻压成形装备的产业化成效显著,其中汽车大型覆盖件高效自动冲压生产线达到了国际领先水平,国内市场占有率超过70%,全球市场占有率超过30%。

中国二重8万吨级液压机

同时,机床主机平均无故障运行时间从500小时左右提升到1200小时左右,部分产品达到国际先进的2000小时水平。专项提出的“五轴联动机床用S形试件”标准通过国际标委会审定,实现了我国在高档数控机床国际标准领域“零”的突破。

虽然数控机床专项取得了一定的成就,但是随着国际机床市场和技术飞速发展,也要看到我们的高档数控机床产品在可靠性和精度保持性等方面还与国际先进水平有一定差距,同时我们与国外机床行业在网络化和智能化、成组连线和系统解决方案等方面有进一步拉大差距的风险。

图:近十年数控机床企业数量稳步增长,2014年达到1896家

来源:腾讯财经、九次方大数据

《<中国制造 2025>重点领域技术路线图》明确了高档数控机床未来发展目标,“到 2020 年,高档数控机床与基础制造装备国内市场占有率超过 70%,到 2025 年,高档数控机床与基础制造装备国内市场占有率超过 80%”。

近年来,我国数控机床行业出现了明显的供需矛盾,主要体现在低档数控机床的产能过剩和高档数控机床的供应不足而导致供给侧结构性失衡。 由于低档数控机床行业门槛低,进入企业多,且近几年低档数控机床市场有效需求不足,该领域已经出现产能过剩的现象;另一方面,随着国民经济的发展以及产业结构的升级, 高档数控机床的应用越加普及, 产品需求越来越大, 供给却难以满足需求。由于我国高档数控机床起步较晚,目前国产产能不能满足国内需求,国内大多数高档数控机床依赖进口。国产数控机床国内市场占有率相对较低,其中附加值较低的简单经济型数控机床占比较大。

作为制造业的基础,机床的不少核心零部件仍需依赖进口。即便在机床整机部分,也不乐观。在中国的机床进口国中,日本和德国占到56%左右。分产品来看,高端数控机床,日德占70%;钻攻中心,日本约占100%;卧式加工中心,日德占72%以上;立式加工中心,日德占64%左右;龙门加工中心,日德约占50%;卧式数控车床,日德占52%;立式数控车床,日德约占50%。

图:全国数控机床企业营收排行榜(统计时间2016年)

图:江苏是数控机床企业最多的省份

来源:腾讯财经、九次方大数据

中国作为制造业大国,市场需求巨大,吸引了大批国际品牌数控机床企业入驻抢占中国市场。 FANUC、 Brother 品牌的国际数控机床品牌具备先发优势,其技术水平较高、更具品牌知名度,在全球数控机床产业高端市场、中高端市场均有较高的市场份额。经过几十年的发展,不断自主研发和汲取国外经验,我国国产数控机床产业从无到有,市场不断壮大,近十年数控机床企业数量稳步增长,2014年达到1896家。

4、海洋工程装备

海洋工程装备和高技术船舶也是《中国制造2025》十大重点发展领域之一。2018年1月初,由工业和信息化部联合发展改革委、科技部、财政部、人民银行、国资委、银监会和国家海洋局组织编制的《海洋工程装备制造业持续健康发展行动计划(2017-2020年)》正式印发。

目前我国海工装备的国际市场份额,已从2010年的不足20%增长到35%,跃居世界首位。外商在中国投资的海洋工程装备项目主要集中在江苏、辽宁、山东、河北、浙江和广东6省。

我国正在大力推进南海开发进程以及海上丝绸之路建设,对海上基础设施建设、资源开发、空间开发等相关装备的需求将更为急迫,也对我国高端海洋装备的发展提出了更高的要求。

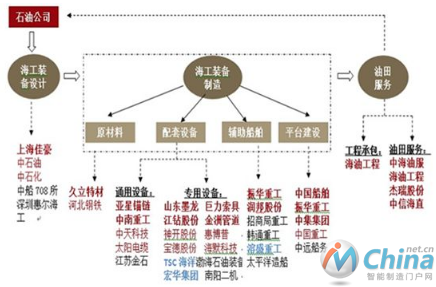

海工装备具有高技术含量、高投入、高风险的特征,设备的可靠性、安全性要求严格;设备成套性强;多品种、小批量;建造工艺要求高。对生产厂商的技术能力和资金实力要求非常高,行业进入壁垒高。在海洋工程装备制造的产业链各环节的价值增值分配比率从高到低依次为:研发设计、高端装备生产加工、工程装备服务、基础部件生产加工、原材料生产加工环节。

当前,全球海洋工程装备市场已经形成了“欧美设计、亚洲制造”的格局,国内企业在自主研发、设计等关键领域仍处于落后位置,国内企业尚未进入到海工装备产业链的上游位置。

目前全球海工装备市场已形成三层级梯队式竞争格局,欧美垄断了海工装备的研发、前期设计、工程总包以及关键设备供货,同时建造少量深水高技术装备。主要公司包括美国McDermott公司、法国Technip公司、意大利Saipem公司、和Subsea公司等。

亚洲国家主导装备制造领域,韩国和新加坡在高端海工装备模块建造与总装领域占据领先地位。其中,韩国垄断了钻井船市场,市场占有率达94%,在FPSO新建市场的占有率高达82%,新加坡在FPSO改装市场的份额也高达67%。

中国、阿联酋等位于第三梯队,具备一定的建造能力和研发设计能力。主要从事浅水装备的建造,开始进军深水装备建造领域,并从事装备的改装和修理,在自升式钻井平台和半潜式钻井平台建造领域占据主导地位,自升式钻井平台市场占有率77%。此外,随着深海油气新发现的增加和已发现的深海油气田投入开发,深海钻井平台将更加紧俏。

目前绝大部分海洋平台的概念设计、基础设计都来自国外设计公司,国内建造企业只承担一部分详细设计、生产设计任务,在系统研发方面没有取得实质进展;从核心技术来看,包括钻井包在内的核心设备和控制系统主要依赖进口,愈发成为国内企业的关键短板。海工装备整体本土化的配套率很低,总体装备国产率还不到30%。

近年来,国内海工装备企业可以自主建造新的产品,而且国内海工制造企业格局发生了新的改变、一批新的海工后起之秀在国内和国际舞台上崭露头角,中国的海工装备制造业发展不再仅由中船重工和中船集团所主导。

在国内海工装备竞争格局中,中远船务已经与中船重工同为主要生产企业。在海工辅助船方面,太平洋造船集团、中船集团和中船重工位列前三名;在设备改装方面,中远船务也和中船集团、中船重工齐头并进。中国海工装备制造业已经出现群雄并起的苗头。我国海工装备制造企业正逐渐走出国门,在世界海工装备制造市场占据一席之地。

图:海洋工程产业链涉及的主要公司

然而,产业链布局不完善及配套能力薄弱一直是我国海工装备业的软肋,国内企业想要克服这一短板,必须从市场需求出发,立足科技创新,加快产品结构调整,形成现代化的海工制造业体系。

总结

智能装备产业的浪潮已到,传统制造业的升级空间巨大。未来,借助关键基础零部件、元器件、智能专用装备的发展,尤其在精密和智能仪器与试验设备领域,对涉及石油化工、生物医药、环境监测等产业发展需要,严格落实生产过程精密化、绿色化、自动化、智能化,带动工业整体技术水平的提升将成为企业获利最快、最正确途径之一。