投稿邮箱:tb@e-works.net.cn

- 未来汽车工厂,在线下单支持私人定制

- 2018-02-02

- 基于云端的三维CAD系统Autodesk Fusion 360

- 2018-01-31

- 通过PTC物联网技术实现Flowserve泵的预测性维护

- 2018-01-31

- 微软预测性维护保障电梯高效服务

- 2018-01-30

中国智能制造产业链深度分析

2. 自动化装备

工业机器人

工业机器人销量得到快速提升。由于人工成本的增加和产业转型升级的需求,我国的工业机器人自2010年始,表现了大幅增长,此后销量增速保持在20%-50%的较高水平。

根据IFR初步统计数据,2016年我国工业机器人销量已高达9万台,较2015年增长31.28%,显著高于全球工业机器人14%的销量增速,其中中国工业机器人销量占全球销量比重以达31%,我国工业机器人的需求有了显著增长,成为全球的重要市场。

目前工业机械人需求仍高度依赖进口,每年的进口量往往高于当年销量,但2015年数据已显示进口量4.67万台低于当年销量的6.85万台,可见我国自主生产的工业机器人也逐步得到市场的认可。

我国工业机器人密度仍偏低。从工业机器人的普及使用情况看,截止2015年我国每万人拥有工业机器人的数量已升至49台,虽然仍显著低于全球每万人69台,但较2011年我国每万人10台已有显著提升,目前水平已接近2010年时全球的每万人50台。

2013年工信部曾下发《关于推进工业机器人产业发展的指导意见》,提出到2020年机器人密度达到100。由此预计,截止2020年,我国工业机器人有50万台的需求空间,按照年均10万台及均价10万/台来估算,在不考虑出口的情况下,国内工业机器人本体的市场空间未来5年每年保守估计均有100亿。

行业发展主要受制于重要核心零部件 、工控系统依赖于进口。工业机器人的核心零部件主要包括减速器、伺服系统、控制系统三部分,对应着执行系统、驱动系统、控制系统,多轴工业机器人的成本中分别占比分别为36%、24%、12%。

其中减速器成本占比较最大且对精度要求高,而全球减速器行业集中度较高,目前基本被日本的纳博特斯克(Nabtesco)和哈默纳科(Harmonic Drive)所垄断,全球市场份额超75%;控制器方面,复杂高端工业机器人的控制器对进口依赖较高,中低端机器人的控制器国内基本能够实现自给;

而伺服电机的技术门槛相对较低,与国际差距相对较小,目前国内部分企业已能实现自给,如埃斯顿、新时达的部分机器人已开始使用自行研制的控制器和伺服系统,但高端市场仍被日本、欧美名企占据,占据近80%的市场份额。

数控机床

目前我国数控机床已有较高产量水平。数控机床是一种装有程序控制系统的自动化机床,该控制系统能够处理具有控制编码或其他符号指令规定的程序,通过信息载体输入到数控装置,经运算处理由数控装置发出控制信号,控制机床动作,从而自动进行零件加工。

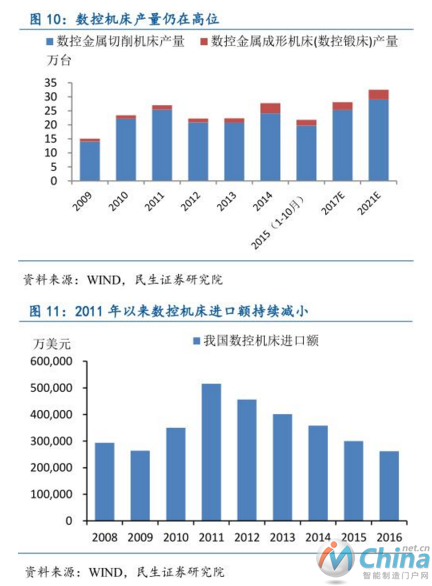

数控机床主要用于金属切削和金属成形,从结构上来看,2015年1-10月年中国数控金属切削机床、数控金属成形机床(数控锻压设备)产量分别为19.7万台、2.0万台,同比下降7.1%、4.6%,但仍保持较高产量水平。

根据中国产业信息网预测,预计我国2017年数控金属切削机床、数控金属成形机床(数控锻压设备)产量将分别达到25.3万台、2.76万台,未来五年(2017-2021)年均复合增长率约分别为3.47%、6.33%。

高端数控仍处于起步阶段。我国目前处于数控机床的智能化技术起步阶段,现阶段大部分的数控机床还不具备智能化功能,自主生产的数控机床主要以中低端产品为主,高端数控机床(数控系统)主要依靠进口,2016年我国数控机床进口额约26亿美元。

国内机床行业市场集中度并不高,主要的市场参与者包括沈阳、大连、济南、秦川等机床厂,进口数控机床主要来自西门子、发那科、三菱等外企;数控系统方面,国产数控系统厂家主要为华中数控、广州数控、大连光洋、沈阳高精和航天数控等。

目前这5家数控企业均对数控系统软硬件平台等一批高端数控系统关键技术有所突破,高端数控机床被列入“中国制造2025”目标,到2020年,国内市场占有率超过70% 。

目前该行业的示范效用已取得了一定成果, 由云南CY集团承担的工信部《高档数控车床制造数字化车间的研制与示范应用》于2016年8月通过验收,该项目的关键设备数控化率100%。

3. 工业信息化

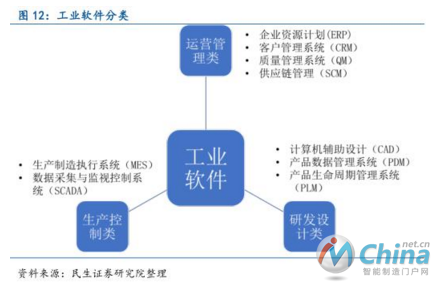

工业信息化以工业软件为主,工业软件是指在工业领域进行设计、生产、管理等环节应用的软件,可以被划分为系统软件、应用软件和中间件(介于这两者之间),其中系统软件为计算机使用提供最基本的功能,并不针对某一特定应用领域;

应用软件则能够根据用户需求提供针对性功能,在智能制造流程中,工业软件主要负责从事生产控制、运营管理、研发设计等方面进行优化、仿真、呈现、决策等职能。

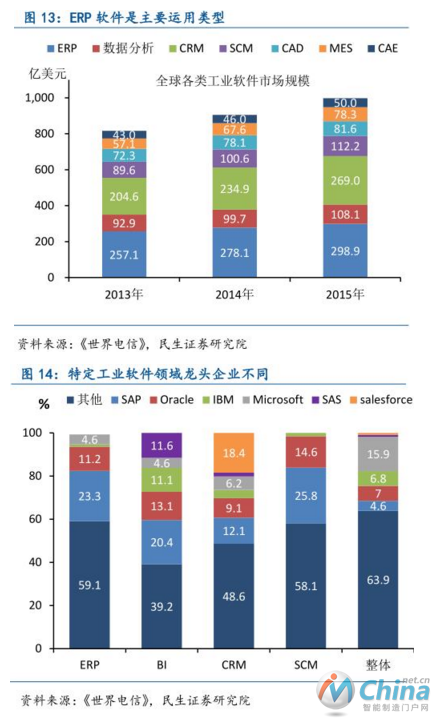

全球各类工业软件发展呈较大差异。由于制造企业的不同发展阶段,对工业软件的功能和技术需求也会出现差异,从而导致每一类工业软件在产业发展中呈现较大差异。

根据Gartner统计,2011年以来,全球工业软件市场规模每年保持约6%的速度增长。其中研发设计类软件的重要性有所提升,制造企业在产品生命周期各阶段对仿真软件的应用增多,CAE软件在制造业各领域的应用日益广泛,保持8%左右的增速;

传统管理软件稳步增长,管理软件市场进入成熟期,规模保持平稳上升,增速有所放缓;ERP等相对成熟的市场加快转向按需付费的软件服务模式,在一定程度上影响了行业收入的增长速度。近年来,生产管理类软件市场空间进一步打开,MES软件成为智能工厂多个环节数据交换的核心。

截止2015年全球MES软件的规模达到78亿美元,维持17%左右的高增长率。客户管理和供应链管理软件的高速增长也反映出制造企业顺应“网络化协同制造”的要求,更加重视与消费者和产业链的信息交流。

目前产业格局仍是欧美企业主导。从产业格局看,目前全球工业软件产业主要由欧美企业主导,呈“两极多强”态势,SAP、Siemens在多个领域均崭露头角,而IBM、达索系统和Salesforce.com在各自专业领域形成了一定优势。

其中ERP软件产业格局相对稳定,SAP和Oracle两家企业占据主导,属于一线ERP软件,Infro、Sage、Microsoft隶属二线;在CRM领域中,Salesforce 占据全球CRM市场第一位,且发展迅速,其成功来自基于SaaS的云服务模式;

CAD产业的主导者是Autodesk和达索系统,且随着仿真、设计技术与先进技术的结合,逐渐出现新的参与者;MES软件具有较强的行业应用特性,与特定的行业关系紧密,需要大量行业领域知识的积累,因此形成不同MES厂家占据不同行业的局面。

- 第1页:中国智能制造产业链深度分析(1)

- 第2页:中国智能制造产业链深度分析(2)

- 第3页:中国智能制造产业链深度分析(3)